截至10月底,歐派、索菲亞、尚品宅配等9家上市定制家居企業的2021年第三季度報告都(dōu)已公布。從整體上看,前三季他們業績都(dōu)很不錯,營收、淨利潤均大幅增長(cháng),然而,二級市場并未能(néng)随之提振。原材料漲價、毛利率下降、現金流承壓……定制家居企業們看似亮眼的成(chéng)績單背後(hòu),藏著(zhe)不少隐憂。

淨利潤超過(guò)其他八家之和,歐派家居將(jiāng)要“一家獨大”?

目前,在國(guó)内上市的定制家居企業有9家,分别是歐派家居、索菲亞、尚品宅配、志邦家居、金牌廚櫃、頂固集創、皮阿諾、好(hǎo)萊客、我樂家居。其中,歐派家居、索菲亞、尚品宅配一直都(dōu)處于第一梯隊,此次随著(zhe)各家三季報的公布,記者發(fā)現,歐派家居作爲定制家居龍頭企業,與其他家企業的優勢進(jìn)一步拉大。

奧一新聞記者根據各家三季報數據梳理發(fā)現,2021年前三季度,歐派家居總營收144.02億元,歸母淨利潤21.13億元,穩居定制家居企業的第一把交椅;索菲亞總營收72.44億元,歸母淨利潤8.49億元,位居第二位;尚品宅配總營收51.64億元排在第三位,但是歸母淨利潤隻有8704.4萬元,排在第八位;志邦家居的總營收雖然隻有33.22億,排在第四位,但是其歸母淨利潤的同比增速迅猛,達到51.75%,總額3億元,成(chéng)功擠入第一梯隊。

9家上市定制家居企業2021年第三季度業績表,數據來源各企業公告,制圖:奧一新聞

令人意外的是,頂固集創的今年前三季度的淨利潤增長(cháng)595.46%,而三季度單季的營收增長(cháng)48.23%,歸母淨利潤增長(cháng)904.2%,成(chéng)爲三季度營收及利潤增幅最大的企業。對(duì)于如此大的增幅,頂固集創稱,主要系公司通過(guò)持續加大研發(fā)創新加快新品投産,加強和優化銷售渠道(dào)、品牌建設等措施,實現營收快速增長(cháng)。

記者統計發(fā)現,2021年前三季度,歐派家居的總營收爲133.02億元,其他8家定制家居企業的總營收之和約238.25億元,歐派家居的總營收爲8家之和的一半以上;在歸母淨利潤方面(miàn),歐派家居21.13億元,另8家之和爲19.71億元,也就是說歐派家居一家的淨利潤比其餘8家企業的加起(qǐ)來還(hái)要多一個多億元,由此可見,歐派家居在定制家居企業當中的龍頭地位凸顯。

随著(zhe)行業競争激烈,洗牌加速,定制家居行業會不會演變成(chéng)歐派家居“一家獨大”的局面(miàn)呢?

大材研究首席分析師鄧超明在接受奧一新聞采訪時表示,定制家居行業不會形成(chéng)“一家獨大”的局面(miàn),更大的可能(néng)是“一超多強”。“歐派确實大,但不會影響後(hòu)面(miàn)幾十家定制企業活得很好(hǎo),還(hái)有幾百家中小型的公司也能(néng)活下去。”他認爲,定制家居行業發(fā)展多年了,目前依然是一個白熱化、準完全競争的市場,未來應該是介于壟斷競争與寡頭競争之間的局面(miàn),行業裡(lǐ)有幾家大公司,占到30%甚至更多的份額,同時還(hái)有很多二三梯隊的品牌,依然擁有自己的立足之地。

“‘一家獨大’將(jiāng)不會是未來明顯的趨勢,但是會因爲不同階段的經(jīng)營策略、消費者的口碑以及品牌的影響等拉大差距。”艾媒咨詢首席分析師張毅對(duì)奧一新聞記者表示,定制家居面(miàn)對(duì)的消費群體,高中低端各種(zhǒng)類型都(dōu)有,除了高端消費家庭,也有很多的中低端消費水平的家庭,對(duì)價格相對(duì)敏感,中小型的家居企業如果有比較好(hǎo)的價格組合産品,仍然會有廣闊的市場。

疫情影響依然嚴峻,三季度多家企業淨利潤負增長(cháng)

雖然前三季各家企業的業績表現都(dōu)不錯,但不容忽視的是,在第三季度,過(guò)半定制家居企業的淨利潤卻出現了負增長(cháng)。其中,尚品宅配同比下降75.39%,我樂家居同比下降33.94%,金牌廚櫃同比下降18.14%,好(hǎo)萊客同比下降7.17%,皮阿諾同比下降2.08%。

9家上市定制家居企業2021年第三季度業績表,數據來源各企業公告,制圖:奧一新聞

三季度如此慘淡的業績,與今年一季度、二季度相比,差距更加明顯。奧一新聞記者根據各家發(fā)布的2021年一季報、半年報、三季報梳理發(fā)現,不管是營收,還(hái)是淨利潤的增速,大多都(dōu)在不同程度的下降。以排在前四位的歐派家居、索菲亞、尚品宅配、志邦家居爲例,在營收的增速方面(miàn),2021年一季度、半年度、三季度,歐派家居分别是130.74%、65.14%、30.12%;索菲亞分别是130.59%、68.3%、15.93%;尚品宅配分别是110.28%、40.19%、-6.09%;志邦家居分别是109.09%、55.84%、23.18%。

在淨利潤的增速方面(miàn),更是下滑的厲害,2021年一季度、半年度、三季度,歐派家居分别爲340%、106.98%、14.57%;索菲亞分别爲794%、30.12%、13.71%;尚品宅配分别爲105%、134.74%、-75.39%;志邦家居分别爲213%、199.42%、0.85%。同比增速從幾倍到翻倍,最終甚至下降爲負增長(cháng)。

按理來說,第三季度是傳統的家居旺季,不該出現這(zhè)麼(me)大的負增長(cháng),然而,多家企業表示三季度業績下降是因爲受到疫情較大的影響。尚品宅配對(duì)奧一新聞解釋,今年第三季度的營收、淨利潤出現負增長(cháng),主要是因爲廣州、北京、上海、南京、廈門、成(chéng)都(dōu)、武漢等直營區域受到疫情的影響較大。而南京的企業我樂家居在公告中表示,2021年7-8月南京祿口機場突發(fā)新冠疫情,公司處在疫情重點管控區域,雖然公司員工堅持奮戰在一線,但物流運輸因疫情防控受阻,對(duì)公司生産經(jīng)營産生一定程度的影響。廈門的企業金牌廚櫃表示,2021年9月廈門市同安區部分區域被(bèi)列爲新冠肺炎疫情中高風險地區,實施全區域封控及企業停産的管控措施,導緻公司廈門同安生産基地從2021年9月14日至10 月7日無法及時安排生産、發(fā)貨,部分收入和利潤延期至第四季度。

原材料上漲、限電限産,定制家居企業毛利率下滑

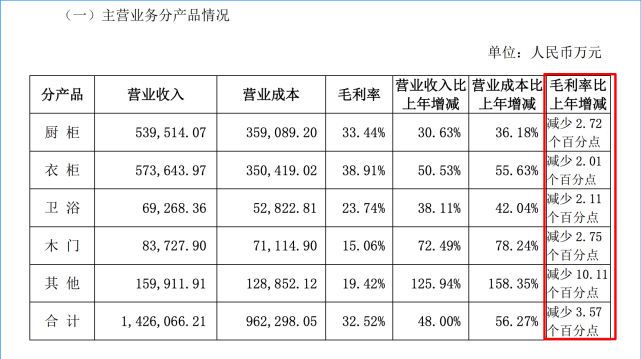

除了淨利潤下滑之外,定制家居企業的毛利率不斷下滑也是不争的事(shì)實。就拿龍頭企業歐派來說,不論是分産品,還(hái)是銷售渠道(dào),毛利率都(dōu)全線下降,總體上前三季度毛利率爲32.52%,同比減少3.57個百分點。從具體的産品分類來看,歐派家居的廚櫃、衣櫃、衛浴、木門、其他産品毛利率分别爲33.44%、38.91%、23.74%、15.06%、19.42%,同比去年減少2.72個百分點、2.02個百分點、2.11個百分點、2.75個百分點、10.11個百分點。據此前歐派家居公布的數據,其2018年、2019年、2020年、2021年一季度的銷售毛利率分别是38.38%、35.84%、34.70%和30.19%,可謂是一路下滑。

截圖來源于歐派家居2021年前三季度主要經(jīng)營數據的公告

歐派家居的毛利率下滑,并非個例。好(hǎo)萊客家居也公布了2021年前三季度的毛利率,其整體的毛利率爲34.78%,同比去年減少4.45個百分點。金牌廚櫃今年前三季度的銷售毛利率爲28.12% ,同比去年下降3.97%。對(duì)于毛利率的下滑,金牌廚櫃在公告中表示,整體廚櫃綜合毛利率同比下降,主要是工程廚櫃收入占比提高及原材料價格上漲所緻,木門綜合毛利率同比下降主要是木門未達規模量産以及個别訂單的毛利率波動較大所緻。境外綜合毛利率同比下降11.61%,主要是受疫情影響,海外航運等成(chéng)本增加。

原材料價格上漲導緻定制家居企業的毛利率承壓。據央視報道(dào),從2020年以來,紙箱、油漆、木材等家具原材料頻頻漲價,漲價幅度在25%-30%之間。在全屋定制、家具、地闆等以木材爲主要原材料的家居行業,60%-70%的木材依靠進(jìn)口,受疫情影響,海外木材源頭基地陸續停工,導緻供應短缺。

然而,原材料價格的漲價,并不能(néng)完全通過(guò)産品漲價,轉移到消費端上,因此企業面(miàn)臨著(zhe)利潤壓縮的困境。與此同時,國(guó)内外經(jīng)濟形勢複雜嚴峻,能(néng)源供應緊張,在限電限産政策調控下,也對(duì)家居企業的生産造成(chéng)影響。

受房地産企業拖累,家居企業現金流承壓

定制家居行業爲房地産後(hòu)周期行業,受房地産周期及景氣度影響較大,随著(zhe)地産行業的下行,難免沖擊。億翰智庫研報稱,由于近年推出的“三道(dào)紅線”政策,房地産企業存在較大的去杠杆的壓力。并且在信貸發(fā)放以及購房資格收緊的情況下,房地産企業在融資與銷售兩(liǎng)方面(miàn)承壓,現金流緊張、生存壓力大,導緻對(duì)于地産下遊企業的付現意願降低,參與大宗工程業務的定制家居企業普遍出現了應收賬款及票據金額的增長(cháng)。

在2021年第三季度報告中,我樂家居、皮阿諾都(dōu)有提及受到恒大地産等房地産企業的影響。我樂家居公告稱,公司因廚櫃收納供貨及安裝工程業務應收恒大地産集團及其成(chéng)員企業的商 業承兌彙票餘額爲 2.8億元,其中已到期未兌付的商業承兌彙票爲 8879.84 萬元,對(duì)公司業務的整體運營不産生重大影響,目前,雙方正積極協商尋求更多的解決方案。

受到房地産拖累,家居企業除了應收賬款大幅增加之外,現金流量淨流入卻在不斷減少。皮阿諾發(fā)布的财報顯示,截至2021年9月30日,其經(jīng)營活動産生的現金流量淨額高達負3.46億元,應收賬款爲2.34億,同比增長(cháng)翻倍,其解釋是加大保利、中海及龍湖等工程大宗客戶銷售所緻。皮阿諾還(hái)表示,單三季度(7-9月)收入下降主要系停止與個别大型房地産商合作所緻。

艾媒咨詢首席分析師張毅認爲,如果定制家居企業的客戶主力是房地産商的話,它的資金回籠風險較大,而如果客戶主力是散戶的話,風險就比較分散,從經(jīng)營的角度來看,相對(duì)會比較良性。他建議定制家居企業擴大渠道(dào)範圍,不要集中于與房地産商合作的渠道(dào)當中。

大材研究首席分析師鄧超明認爲,定制家居企業要徹底擺脫房地産行業的影響并不太可能(néng),隻有盡力而爲挑選訂單、做強風控。一是要實現大宗客戶的均衡化,50強房企或100強房企裡(lǐ),分散性地合作一些。在當下的環境裡(lǐ),甚至不适合深挖某一個開(kāi)發(fā)商的需求,訂單拿得越大,風險可能(néng)就越大。二是零售業務一定要起(qǐ)來,新房業務未來很難實現大的增長(cháng),甚至會下滑,那麼(me),就必須到存量房市場想辦法。現在存量市場的裝修與家具業務占比越來越高,那麼(me),品牌本身的影響力、經(jīng)銷商渠道(dào)競争力、零售能(néng)力的強弱,這(zhè)三點將(jiāng)影響到生意的堅韌度。

業績向(xiàng)上,爲何股價向(xiàng)下?

今年以來,包括定制家居在内的木作家具行業,在二級市場上表現不盡如人意,今年6月份至今,木業家具闆塊的跌幅接近20%。即使近日各家企業發(fā)布了亮眼的财報,亦未能(néng)提振股價。以第一梯隊的三家企業爲例,歐派家居近3個月跌幅累計爲5.52%,近半年跌幅累計16.4%;索菲亞近3個月跌12.47%,近半年跌了41.36%;尚品宅配近3個月跌35.54%,近半年跌了40.27%。

爲何二級市場的表現與業績的表現呈反向(xiàng)了呢?對(duì)此,張毅認爲,這(zhè)體現出資本市場對(duì)于家居行業經(jīng)營狀況的擔憂。畢竟家居行業與房地産行業緊密相連,而近期房地産行業處于相對(duì)低位,所以,定制家居行業的後(hòu)市表現出一個相對(duì)悲觀的态度,并不奇怪。

鄧超明則認爲,家居企業的業績普遍很不錯,但這(zhè)并不代表投資人就很看好(hǎo),也不代表資金流入。目前整個行業還(hái)處于白熱化的競争階段,各種(zhǒng)變數都(dōu)可能(néng),投資人很難對(duì)大部分企業給出比較高的估值。加上家居品牌的大衆知名度一般,大多數屬于行業品牌,而不是消費者品牌,受到投資人關注的情況相對(duì)少一些,股價同樣(yàng)會受影響。

此外,上市家居企業的體量與增長(cháng)空間,目前還(hái)處于存在變數的階段,比如定制家居行業裡(lǐ),部分上市公司的體量相對(duì)較小,增速平緩,給人的想象空間不大。而有些公司的估值已經(jīng)非常高了,尤其是龍頭企業,在1000億的市值規模波動,股價降一些比較正常,再漲會比較困難。除非經(jīng)過(guò)兩(liǎng)三年的調整後(hòu),随著(zhe)整個業績的提升及新增長(cháng)點的成(chéng)功打造,或許有潛力再迎一波增長(cháng)。

不過(guò),鄧超明對(duì)于未來家居闆塊的走向(xiàng)還(hái)是樂觀看待。他認爲,目前的下降其實是暫時性的,根據往年的情況看,起(qǐ)伏比較正常。部分主力企業長(cháng)期保持紮實的業績,會赢得資本市場的認可。但後(hòu)期的變化可能(néng)是,部分規模比較大、增速非常快、增長(cháng)點比較多的上市家居企業,會赢得更多投資人的青睐,股價大有看點,而一些腰部、尾部的上市公司,可能(néng)很難在資本市場上有所作爲。

注:本文僅作參考,不作爲投資建議。

奧一新聞記者 盧若情